Otoczenie rynkowe

Światowy rynek gier wideo

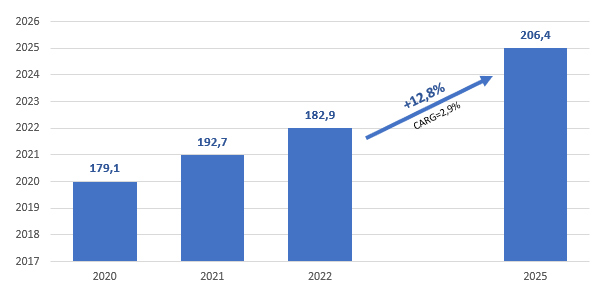

Według analityków firmy badawczej Newzoo, światowy rynek gier w 2022 r. wygenerował przychody w wysokości 182,9 mld USD, co oznaczało spadek sektora na poziomie 5,1% r/r. Był to pierwszy rok w historii, kiedy wartość tego rynku zmniejszyła się. Jako jedną z przyczyn spadku sektora w tym okresie podaje się wysoką inflację, która ogranicza dochód do dyspozycji konsumentów. Szacuje się jednak, iż przychody branży gier w 2025 r. wzrosną do poziomu 206,4 mld USD przy skumulowanym rocznym wskaźniku wzrostu (compound annual growth rate, CAGR) w latach 2020–2025 na poziomie 2,9%. Oznacza to, że rynek gier będzie nadal rósł w świecie po pandemii COVID-19, choć w nieco wolniejszym tempie niż w poprzednich latach.

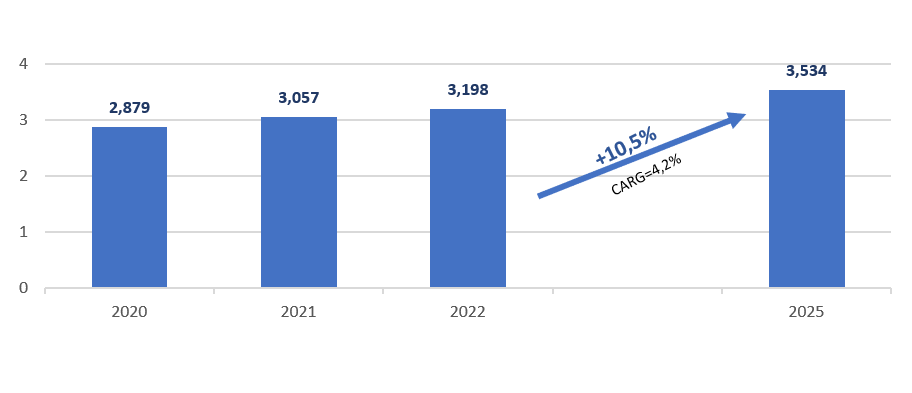

Wykres 1 Wartość światowego rynku gier wideo w latach 2020-2022 i prognoza do 2025 (w mld USD)

P – prognoza

Źródło: Global Games Market Report, Newzoo, 2023

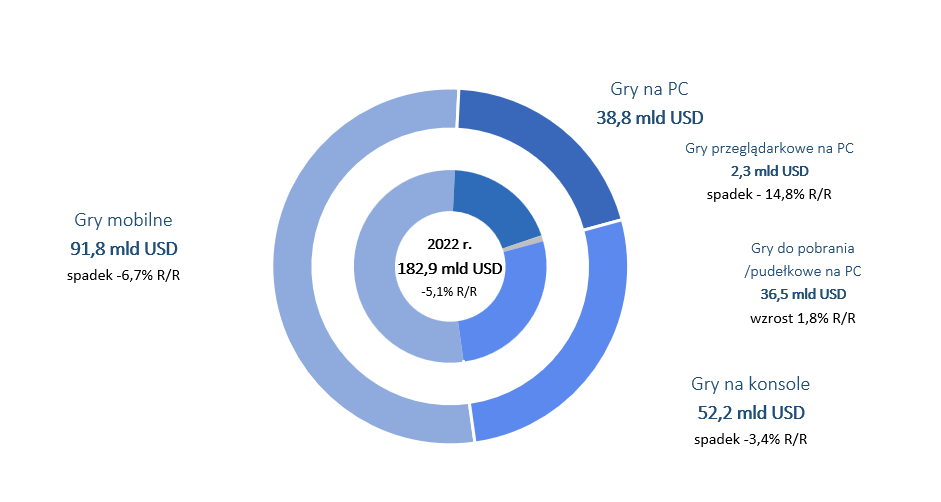

Największym segmentem globalnego rynku gier pod względem przychodów w 2022 roku pozostał segment gier mobilnych (smartfony i tablety), który jednak zanotował najwyższy spadek. Analitycy Newzoo wskazują, że wartość przychodów w tym segmencie wyniosła 91,8 mld USD, czyli o 6,7% mniej niż w 2021 roku. Gry mobilne stanowiły tym samym połowę globalnego rynku gier. W kolejnych latach segment ten ma jednak powrócić na ścieżkę wzrostu.[1] Specjaliści Newzoo wskazują kilka ważnych argumentów przemawiających za tą tezą. Przede wszystkim gry mobilne mają najniższą barierę wejścia spośród wszystkich segmentów, ponad 40% światowej populacji posiada smartfony, wiele produktów mobilnych jest dostępnych za darmo, a sam proces opracowywania urządzeń mobilnych jest mniej złożony. Ponadto należy wskazać na ciągłe innowacje w zakresie monetyzacji mobilnej oraz fakt, że duże podmioty będące wydawcami na rynku konsol oraz gier komputerowych przenoszących swoje IP na urządzenia mobilne.[2] Jest to również segment, który zajmuje pierwsze miejsce pod względem wielkości przychodów wśród aplikacji. Zważywszy na postęp w dziedzinie smartfonów i ich rosnącą popularność, tak w krajach rozwiniętych, jak i rozwijających się, rynek gier mobilnych jest w stanie rozwijać się dalej.

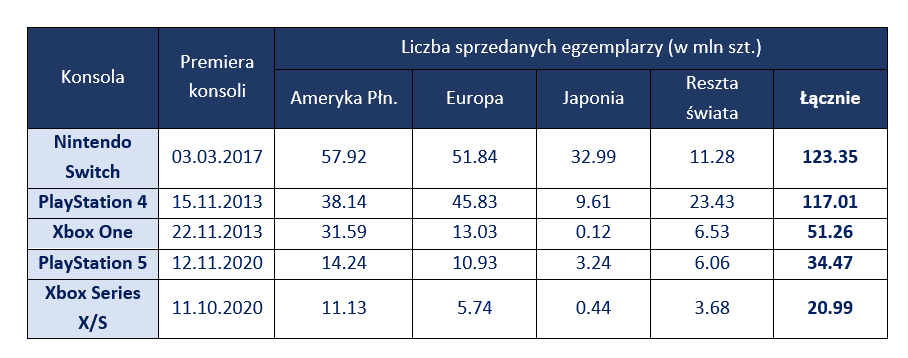

Drugim co do wielkości segmentem są konsole. Newzoo szacuje, że w 2022 roku przychody z tego segmentu spadły o 3,4% r/r i wyniosły 52,2 mld USD. Analitycy z Newzoo wskazują, że w czasie pandemii, mimo że miejsce miała premiera konsol nowej generacji – Playstation 5 oraz Xbox Series X/S, popyt znacznie przekroczył podaż. Powodem niewystarczającej podaży był niedobór półprzewodników oraz opóźnienia w łańcuchach dostaw. Analitycy szacują, że taka sytuacja na rynku utrzyma się co najmniej do końca 2023 r., choć rok 2023 ma być lepszy pod tym względem niż rok 2022. Według prognoz, do końca 2023 r., łączna skumulowana sprzedaż konsol PlayStation 5, Xbox Series S/X i Nintendo Switch ma wynieść 212,9 mln.

[1] Newzoo, „Newzoo’s Games Market Estimates and Forecasts”, maj 2023

[2] Global Games Market Report, Newzoo, 2021

Wykres 1 Wartość światowego rynku gier wideo w latach 2020-2022 i prognoza do 2025 (w mld USD)

P – prognoza

Źródło: Global Games Market Report, Newzoo, 2023

Kolejnym powodem spadku przychodów z tego segmentu rynku gier w 2022 r. był fakt, iż wielu deweloperów opóźniło premiery dużych produkcji. Inną wymienianą przyczyną jest fakt, że główne procesu tworzenia gier konsolowych takie jak fizyczna dystrybucja gier, masowa współpraca między firmami i certyfikacja zostały zakłócone. Istnieje ryzyko zmniejszenia zakresu i funkcji w grach, które trafią do sprzedaży. Specjaliści z Newzoo podkreślają jednak, że treści dotyczące nowej generacji konsol będą katalizatorem wzrostu udziału segmentu konsol w globalnych przychodach z gier do 2025 roku. Wiele tytułów, które pierwotnie planowano na 2021 i 2022 rok, pojawi się w 2023 i 2024 roku.

Kolejnym co do wielkości segmentem są gry komputerowe, które w 2022 r. osiągnęły udział na poziomie ok. 21% w globalnym rynku gier. Eksperci z Newzoo szacują wartość przychodów z tego segmentu na poziomie 38,8 mld USD, z czego 36,5 mld USD (spadek 2,6% r/r) zostało wydanych na gry do pobrania/pudełkowe, a 2,3 mld USD na gry przeglądarkowe (spadek o 14,8% r/r). Spadek wynikał m.in. z problemów z dostępnością półprzewodników, a zatem kart graficznych i innych komponentów PC oraz przekładania premier gier typu AAA. W przypadku tego segmentu analitycy z Newzoo, podobnie jak w przypadku segmentu konsol, prognozują, że po trudnym 2022 r. kolejne 2 lata tj. 2023 r. i 2024 r., będą znacznie lepsze i segment ten zanotuje wzrost przychodów ze względu na premiery wysokobudżetowych gier, które pierwotnie miały się pojawić w 2022 r.

Wykres 2 Przychody światowego rynku gier w 2022 r. w podziale na poszczególne platformy (w mld USD i %)

Źródło: Global Games Market Report, Newzoo, 2023

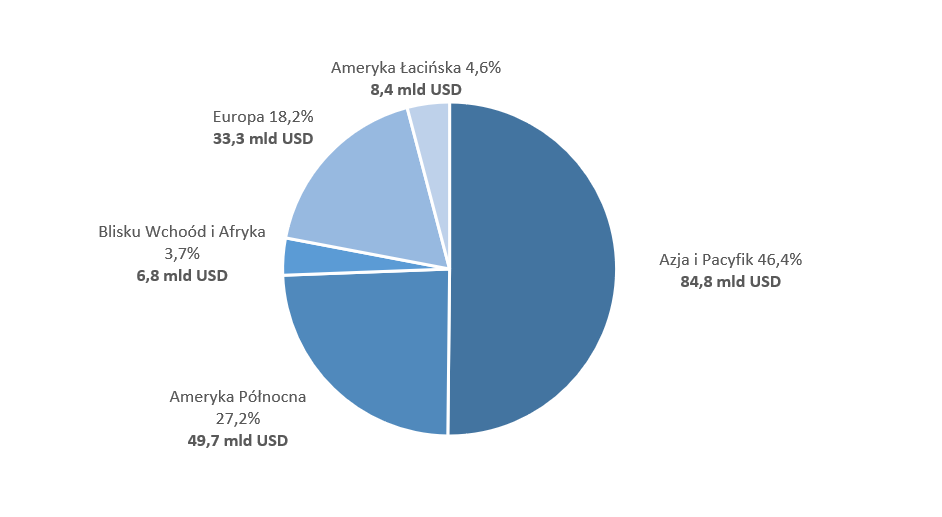

Pod względem geograficznym w 2022 r., najbardziej dochodowym regionem dla branży gier wideo pozostał obszar Azji i Pacyfiku, który wygenerował 84,8 mld USD, czyli 46,4% całkowitego światowego przychodu z gier. Na drugim miejscu znalazła się Ameryka Północna (27,2%), na trzecim Europa (18,2%), na czwartym Ameryka Łacińska (4,6%), a na piątym miejscu Bliski Wschód i Afryka (3,7%). W najbliższych trzech latach najszybciej rozwijającym się regionem świata pod względem przychodów z gier będą Indie i kraje Azji Południowo-Wschodniej, a także Ameryka Północna.

Wykres 3 Prognoza udziału poszczególnych regionów świata w strukturze rynku gier wideo w 2022 r.

Źródło: Global Games Market Report, Newzoo, 2023

Spadek segmentu mobile w 2022 r. oznaczał, że regiony, w których dominują gry mobilne doświadczyły największych wyzwań. Z tego względu rynek Azji i Pacyfiku spadł o 8,9% r/r. Spadek wartości segmentu konsol był jedną z przyczyn spadku rynku w Ameryce Północnej, który zmniejszył się o 2,5% r/r do 49,7 mld USD. W Europie rynek gier spadł o 2,4% r/r do 33,3 mld USD. Ameryka Łacińska oraz Bliski Wschód i Afryka jako jedyne regiony zanotowały wzrost odpowiednio o 3,3% i 5,8% r/r osiągając wartość 8,4 mld USD oraz 6,8 mld USD. Spowolnienie w segmencie gier mobilnych i konsolowych w nieznacznym stopniu wpłynęło na te regiony.[1] Według szacunków firmy Newzoo w 2022 r. największym rynkiem gier na świecie były USA, gdzie wartość rynku miała wynieść 46,4 mld USD. Nieco mniejsze przychody, w wysokości 44,0 mld USD, miały wygenerować Chiny. Na trzecim miejscu pod względem rozmiaru rynku w 2022 r. uplasowała się Japonia z wartością przychodów na poziomie 19,1 mld USD. Największym rynkiem gamingowym w Europie w 2022 r. były Niemcy z wartością przychodów 6,5 mld USD. [2]

Jak podaje firma Newzoo na koniec 2022 r. na świecie było około 3,198 mld aktywnych graczy, z czego najwięcej z nich stanowili gracze mobile (2,675 mld). Na drugim miejscu znaleźli się gracze segmentu gier komputerowych w liczbie 1,045 mld. Aktywnych graczy konsolowych w 2022 r. było 0,63 mld. Zgodnie z prognozami specjalistów z Newzoo do końca 2025 r. liczba graczy wzrośnie do 3,5 mld, co oznacza wzrost w porównaniu do 2020 roku o 22,8%. Skumulowany roczny wskaźnik wzrostu (compound annual growth rate, CAGR) w latach 2020–2025 wynieść ma 4,2%. Według Newzoo najwięcej graczy na koniec 2022 r. pochodziło z Azji (1,746 mld). Na kolejnych miejscach znalazł się region Bliskiego Wschodu i Afryki (0,48 mld), a następnie Europa (0,43 mld), Ameryka Łacińska (0,28 mld) i Ameryka Północna z liczbą 0,2 mld graczy. [3]

[1] Newzoo, „Newzoo’s Games Market Estimates and Forecasts”, maj 2023

[2] Newzoo ,,Top 10 Countries/Markets by Game Revenues”, 2023

[3] Global Games Market Report, Newzoo 2022

Wykres 4 Liczba aktywnych graczy gier wideo na świecie w latach 2020-2022 oraz prognoza na lata 2023-2025 (w mld)

P – prognoza

Źródło: Global Games Market Report, Newzoo, 2022

Polski rynek gier wideo

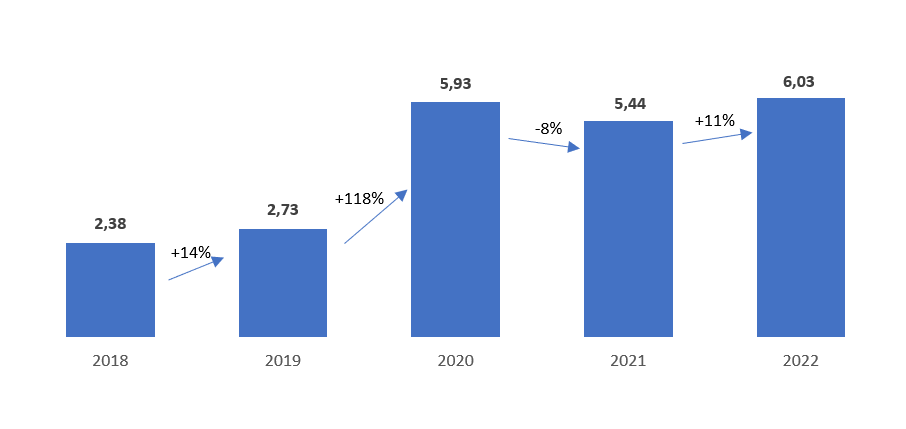

Według danych zawartych w raporcie The Game Industry of Poland wartość przychodów sektora gier w Polsce w 2022 r. wyniosła rekordowe 1,29 mld EUR. Oznacza to, że po spadku w 2021 r., wynoszącym 8% r/r, w 2022 r. nastąpił wzrost o 11% r/r. Biorąc pod uwagę wysokie przychody sektora w 2020 r. związane z premierą gry Cyberpunk 2077 studia CD Projekt S.A. oraz fakt, że światowy rynek gier odnotował w 2022 r. spadek r/r, według analityków wynik ten należy uznać za zadowalający. Wartość polskiego rynku konsumenckiego w 2022 r. wzrosła o 15% r/r i wyniosła 1,23 mld USD, co uplasowało go na 19 miejscu na świecie. Oznacza to również, że Polska jest jednym z najszybciej rozwijających się krajów pod tym względem. Szacuje się, że do 2026 r. wartość polskiego rynku konsumenckiego ma osiągnąć poziom 1,6 mld USD.

Wykres 5 Wartość przychodów polskich podmiotów z sektora gier (w mld PLN)

P – prognoza

Źródło: Raport „The Game Industry of Poland”, 2023

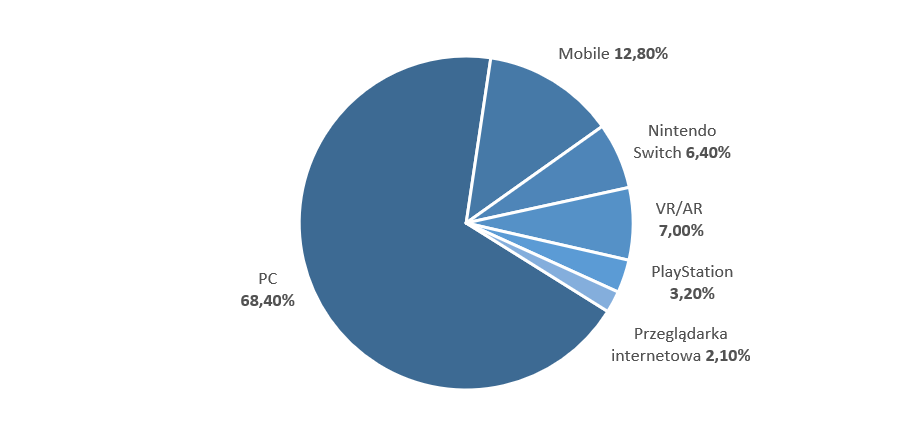

Polska jest jednym ze światowych liderów w produkcji gier na PC, z czego większość dystrybuowana jest poprzez platformę Steam. Na liście życzeń top200 Steam (ranking najbardziej oczekiwanych tytułów) w styczniu 2021 roku Polska zajmowała pierwsze miejsce na świecie z liczbą 47 gier. Na dzień sporządzenia raportu ok. 30 polskich gier znajdowało się na ww. liście. Łącznie branża co roku wypuszcza ponad 530 nowych wydań gier na kilkunastu platformach. W 2022 r. najwięcej gier polskich studiów wydanych zostało na komputery osobiste. W tym okresie zadebiutowały 162 tytuły co stanowiło blisko 1/3 wszystkich premier. Na drugim miejscu pod względem liczby premier znalazła się konsola Nintendo Switch z 92 nowymi tytułami (ok. 17% udziału). Nieznacznie mniej gier przeznaczonych zostało na urządzenia mobilne – 90 premier. Na kolejnych miejscach znalazły się konsole Xbox One (52 premiery), PlayStation 4 (42 premiery), PlayStation 5 (28 premier) i VR (25 premier). Wskazane powyżej dane wynikają z faktu, iż 68,4% polskich producentów gier wideo wskazało PC jako podstawową platformę, na którą tworzą gry. Na urządzenia mobilne wskazało 12,8% polskich studiów. Na kolejnym miejscu znalazła się platforma VR (7% udziału) oraz konsola Nintendo Switch (6,4% udziału).

Wykres 6 Podstawowe platformy deklarowane przez polskie studia deweloperskie

Źródło: Raport „The Game Industry of Poland”, 2023

W maju 2023 r. działało około 494 producentów i wydawców gier w Polsce. Liczba studiów praktycznie przestała rosnąć po tym, jak podwoiła się w ciągu ostatnich dziesięciu lat. Nie jest jeszcze jasne, czy ta liczba osiągnęła punkt stabilizacji, z którego znów zacznie rosnąć po spełnieniu pewnych kryteriów, czy też powinniśmy spodziewać się wkrótce spadku liczby studiów. Niemniej jednak wciąż można zaobserwować rotację, co roku bowiem powstają nowe firmy, z lepszymi fundamentami niż w przeszłości, ale generalnie zastępują one likwidowane przedsiębiorstwa, co nie przyczynia się tak bardzo do ogólnego wzrostu liczby firm w tej branży, jak miało to miejsce wcześniej. Raport wskazuje również na wzrost liczby pracowników w polskiej branży gier, który utrzymywał się z roku na rok na poziomie 23%-27% od 2017 r. Obecnie tempo wzrostu wynosi 16%, co wciąż jest imponujące i jednym z najlepszych wyników wśród branż gier o takim rozmiarze. Zatrudnienie w sektorze gier w Polsce przekracza 15 tys. osób, co oznacza, że znacznie przewyższamy sektor niemiecki pod tym względem. Odnotowano także wysoki odsetek kobiet w tej branży, co czyni polskie gamedev atrakcyjnym miejscem dla talentów z całego świata.

Najważniejszymi regionami dla sprzedaży polskich gier są Ameryka Północna, Europa i Azja. Każdy z tych kontynentów stanowi od 20% do 40% całkowitej sprzedaży, zależnie od popularności danego tytułu. Przeważnie kontynenty półkuli północnej odpowiadają za 75% do 90% całkowitej sprzedaży gier z Polski. Największymi rynkami dla polskich gier są USA i Chiny. W przypadku polskich gier, zazwyczaj jeden z tych krajów dominuje, przynosząc od 20% do 40% całkowitych przychodów ze sprzedaży. Cała Unia Europejska może mieć porównywalny udział w sprzedaży. Jednak najczęściej w czołowych rankingach rynków dla polskich gier pojawiają się trzy kraje europejskie: Wielka Brytania, Niemcy i Francja, w różnej kolejności.

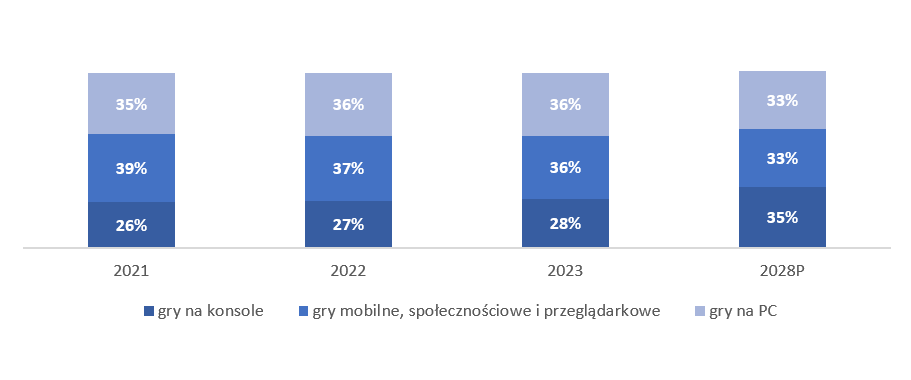

Szacuje się, że liczba graczy w Polsce wynosi od 17 do 20 milionów. Gracze w Polsce różnią się od tych najbardziej zagorzałych po tych, którzy grają tylko okazjonalnie lub dla interakcji społecznych. Warto wskazać, że na polskim rynku gier dominuje udział gier na PC, który kontynuuje wzrost. Polska jest drugim najmocniejszym rynkiem pod względem liczby graczy na PC na mieszkańca, tuż za Kanadą. Szacuje się, że liczba aktywnych polskich graczy na platformie Steam wynosi 3 do 4 milionów.[1] Warto jednak wskazać, że według raportu PMR w najbliższych latach nastąpią istotne zmiany w strukturze rynku. Najszybciej będą rosły wydatki konsumentów na tytuły konsolowe. Ich udział do 2028 r. ma sięgnąć 35% wobec 27% w 2022 r.

[1] Raport „The Game Industry of Poland”, 2023

Wykres 5 Wartość przychodów polskich podmiotów z sektora gier (w mld PLN)

P – prognoza

Źródło: Raport „The Game Industry of Poland”, 2023

Najpopularniejszą platformą zakupową w 2020 r., wśród graczy PC, pozostawał Steam (38%). Na jej popularność wpływa długi staż na polskim rynku oraz liczne promocje, z których Polacy chętnie korzystają. Origin z 13% wskazań respondentów uplasował się na drugim miejscu. Niewiele mniej popularne są serwisy aukcyjne, takie jak Allegro, eBay czy OLX (12%). Microsoft Store oraz Epic Game Store uzyskały 6% wskazań respondentów. Dużo mniejszą popularnością cieszą się rodzime platformy do handlu elektronicznymi wersjami gier – takie jak G2A, Uplay i Kinguina. Badania wskazują także, że aż 57% respondentów pobiera darmowe gry z Internetu. Co więcej, tradycyjna dystrybucja gier nadal ma więcej fanów, bo 46%, gdzie dystrybucja cyfrowa to 40%. [1]

[1] Raport „Kondycja polskiej branży gier”, 2020